去(2022)年買賣移轉棟數破3年新低,而繼承、贈與卻創下歷史新高!

#不動產繼承、#贈與 ,分別有遺產稅、贈與稅的「免稅額」, #配偶贈與 則是「免課贈與稅」,搭配這些優惠,或許是高房價下,讓家人成家的一種方法。

但若未留意 #房地合一稅 原則,原本省下的稅,日後出售房產時,在房地合一稅有可能「加倍奉還」!

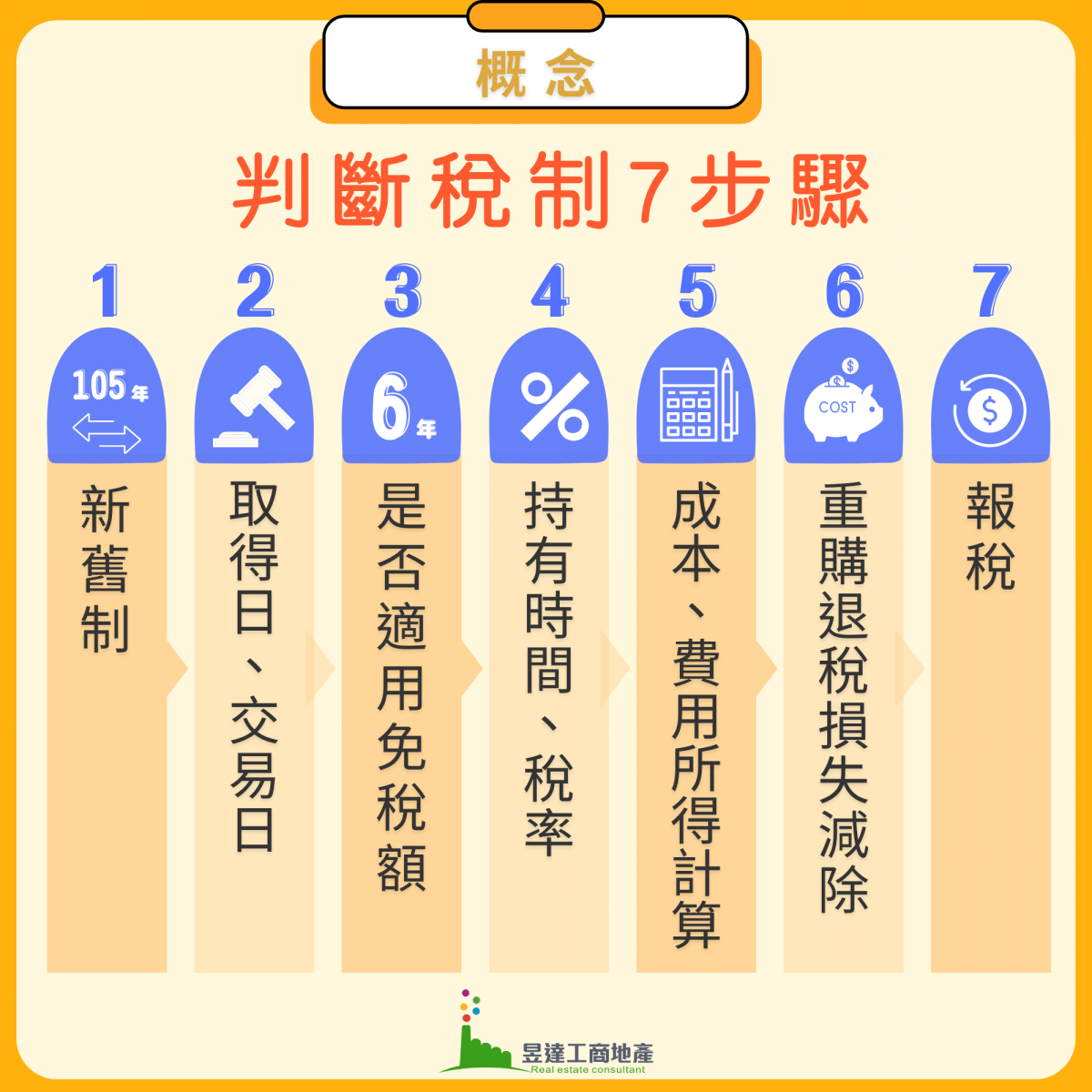

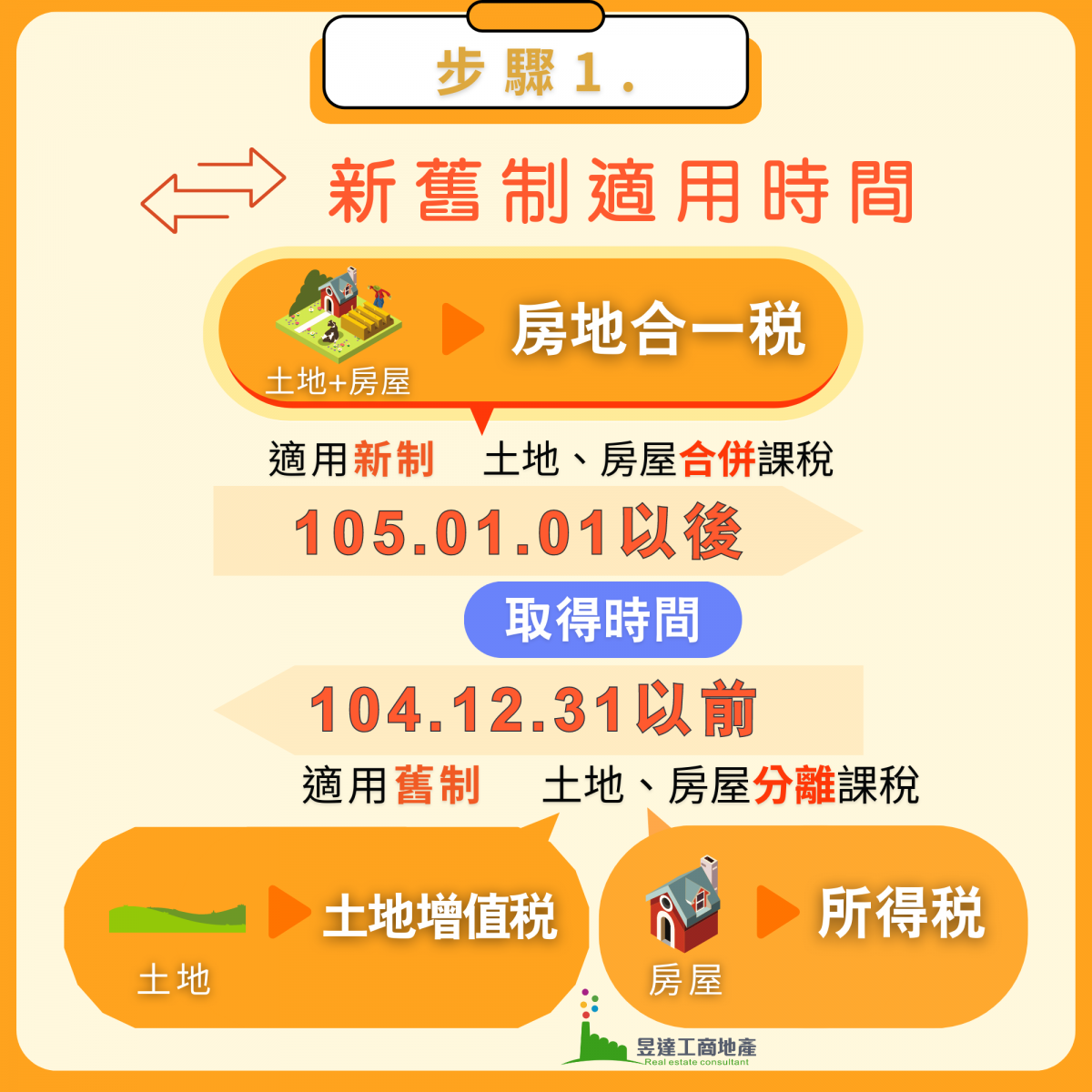

只要是105年以後取得的房地,交易時都適用房地合一稅(簡稱:新制)申報所得稅

但這些前提下,例外

⑴繼承取得

⑵配偶贈與取得

⑶繼承取得後配偶贈與取得

就應該要考慮兩個問題:

1.合併計算總持有時間

2.合併後的時間,原始取得是否在105年以前

出售「繼承取得」或「配偶贈與」的不動產,最大的特色為可以加計父母或配偶的持有期間,來決定適用新舊制。

持有時間「併計後」,很有可能達到房地合一稅免稅額的持有條件「6年」

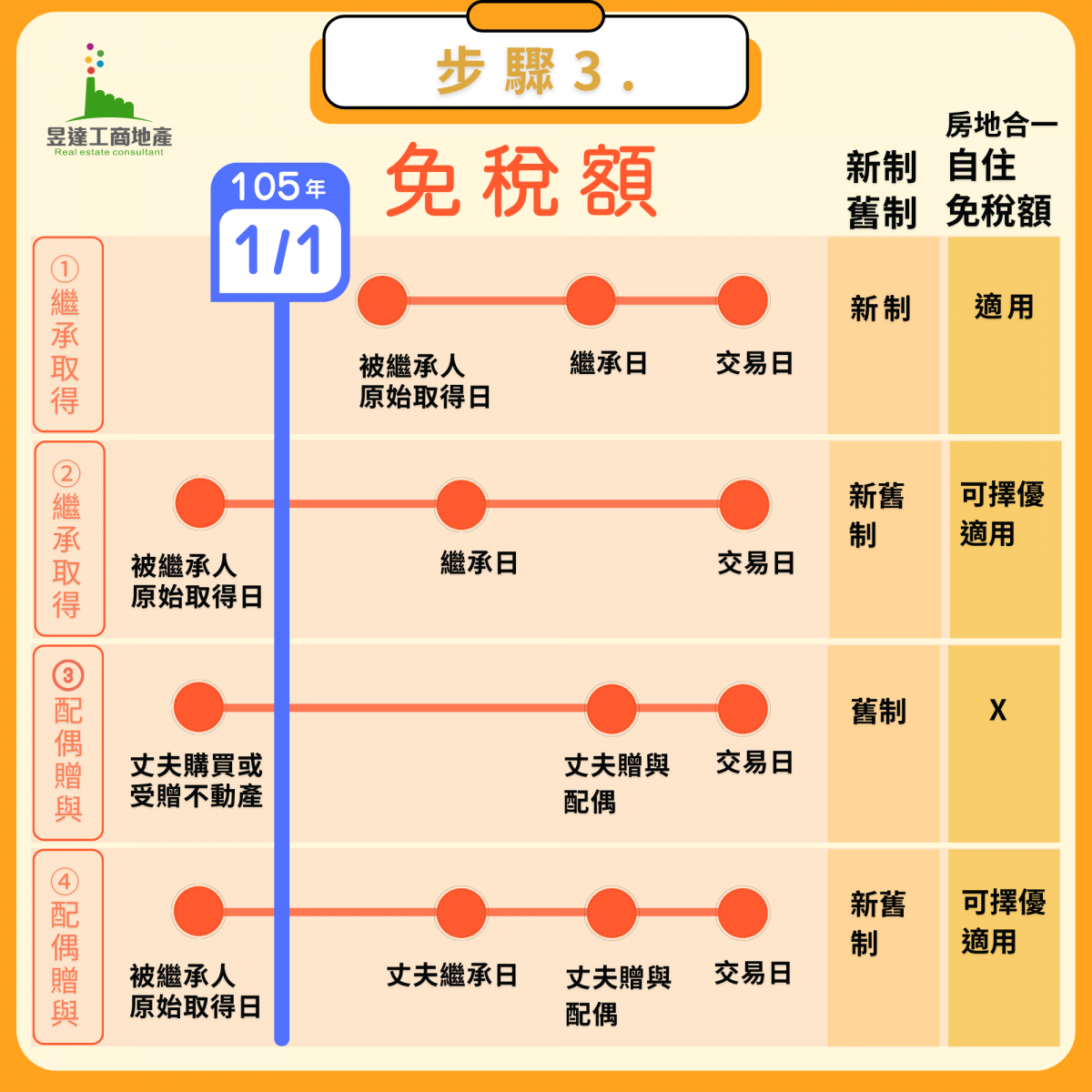

要注意!需105年後取得的房地才適用(例如圖示①)

而105年以前取得的房地,原則上按舊制課稅,不適用免稅額(例如圖示③)

但同時符合以下2項,若發現新制較有利,也可選擇申報房地合一稅

✅符合自住條件

(包含被繼承人持有期間)

✅原始取得是「繼承」取得

(包括繼承取得後配偶贈與如圖示④)

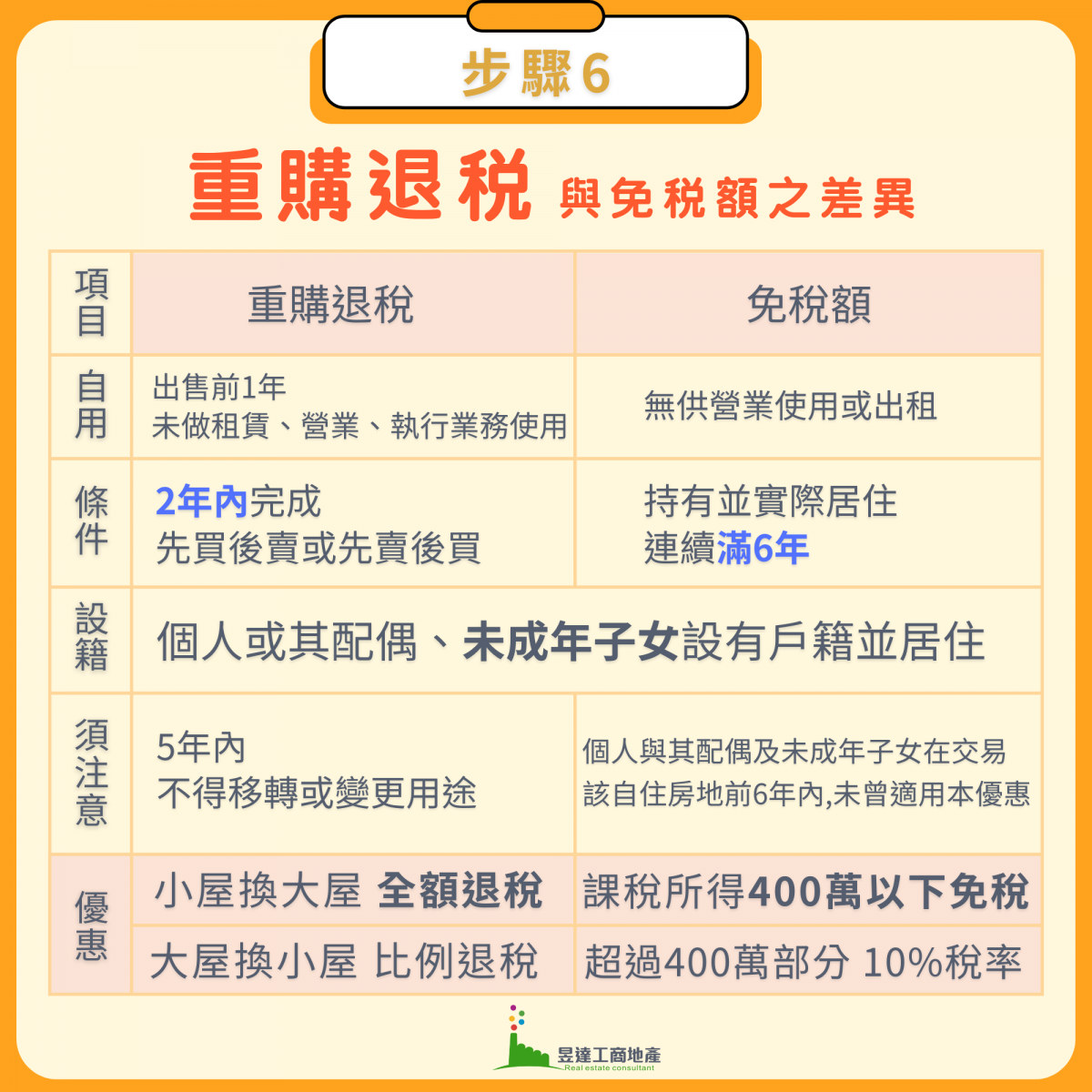

✅免稅額條件

①自住房地並設籍滿6年,且6年內未曾適用自住房地免稅優惠

②課稅所得在400萬元以下免稅

③超過400萬元適用10%稅率

財政部參考

bit.ly/台財稅字第10404620870號

bit.ly/台財稅字第10704604570號

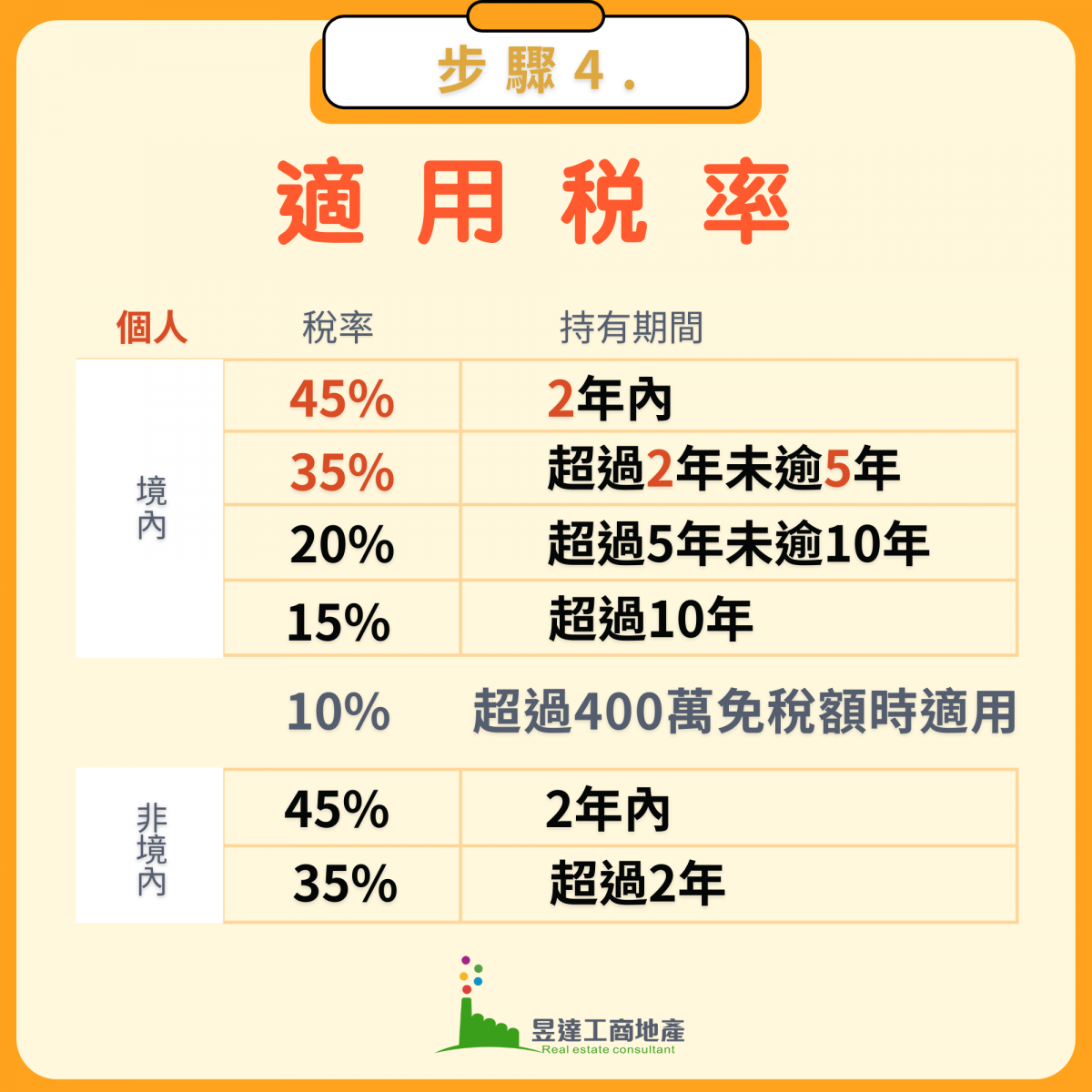

房地合一稅率(15~45%)

多半較遺產/贈與稅的(10~20%)更高,

若未留意等於節稅不成變加稅。

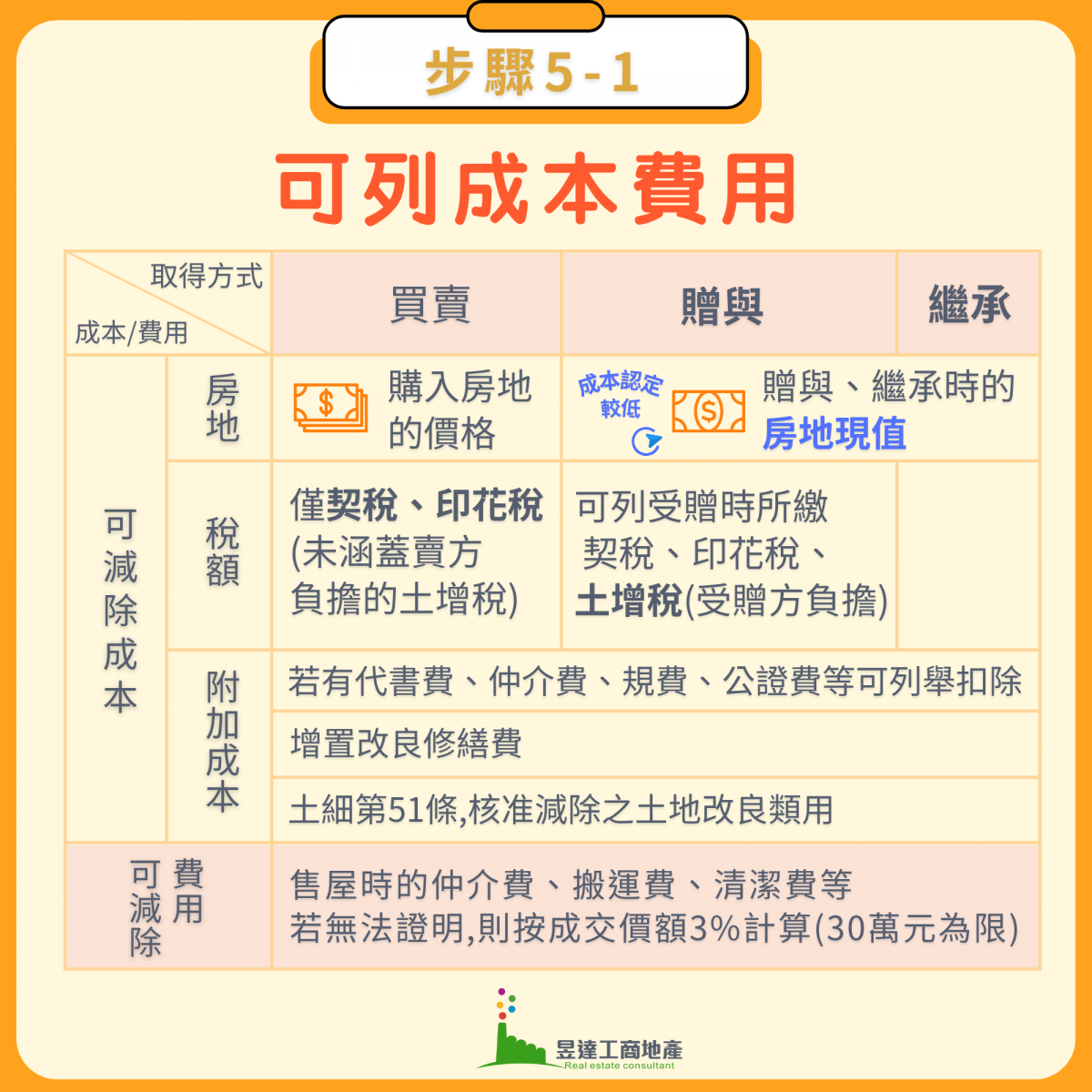

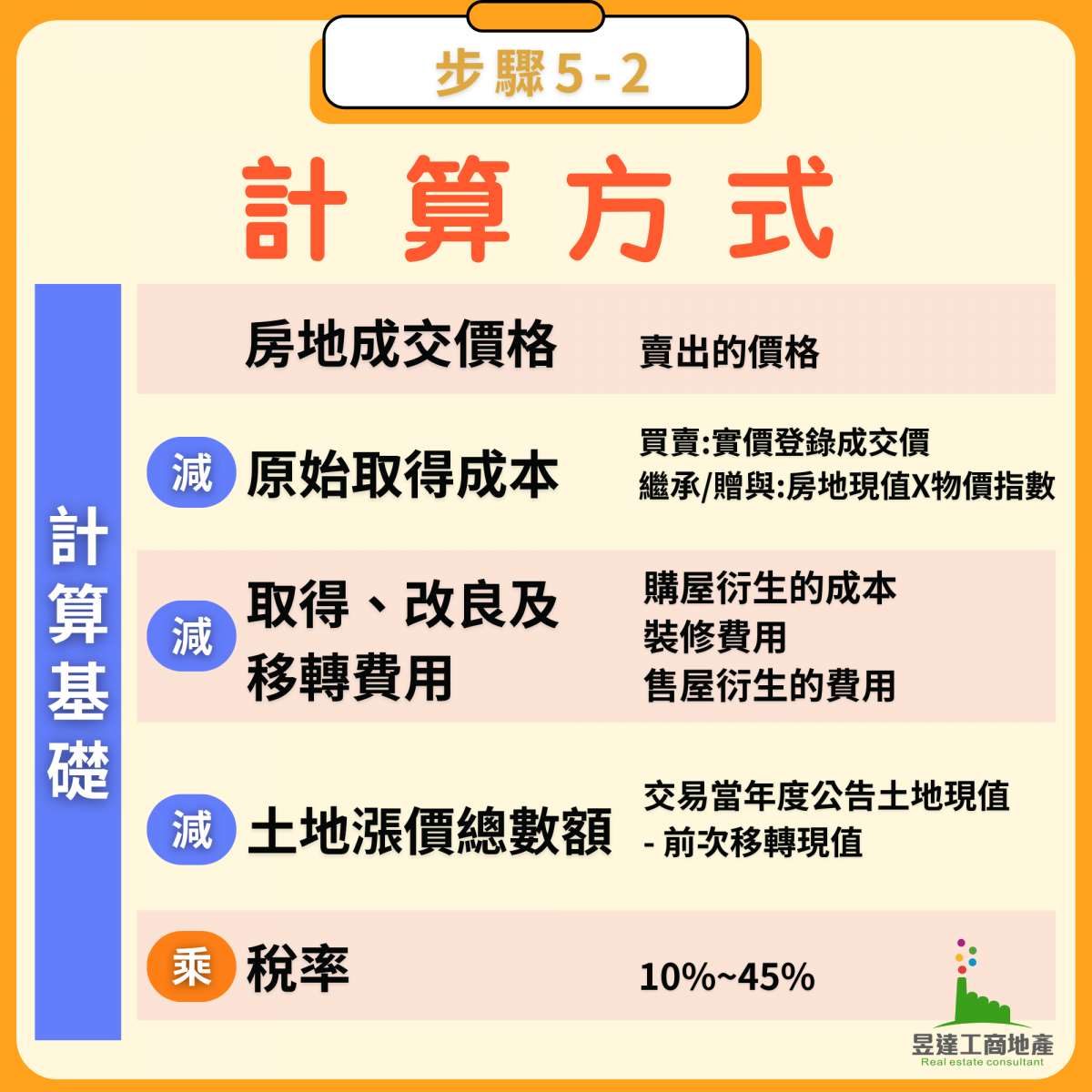

可以在申報房地合一稅時,列舉扣除的成本或費用

房屋土地如果是

⑴出價(買賣)取得,是以該房地成交價為取得成本

⑵繼承、受贈取得者,為繼承、受贈時的房屋評定現值及公告土地現值按交易日所屬年月政府已公告的最近臺灣地區消費者物價總指數調整後的金額認定。

⑶屬配偶贈與者,以配偶原自第三人出價、繼承或受贈取得,分別按前述原則認定。

【最近一期消費者物價指數調整比例,請參閱中華民國統計資訊網站(https://www.stat.gov.tw)/物價指數/統計表/各年月為基期之消費者物價總指數-稅務專用】

線上試算▶ reurl.cc/1eK14Q

重購退稅與免稅額常有人混淆

重購退稅沒有連續持有滿6年之限制

可以優先考慮「退稅」,若沒有2年內購屋需求,再考慮免稅額

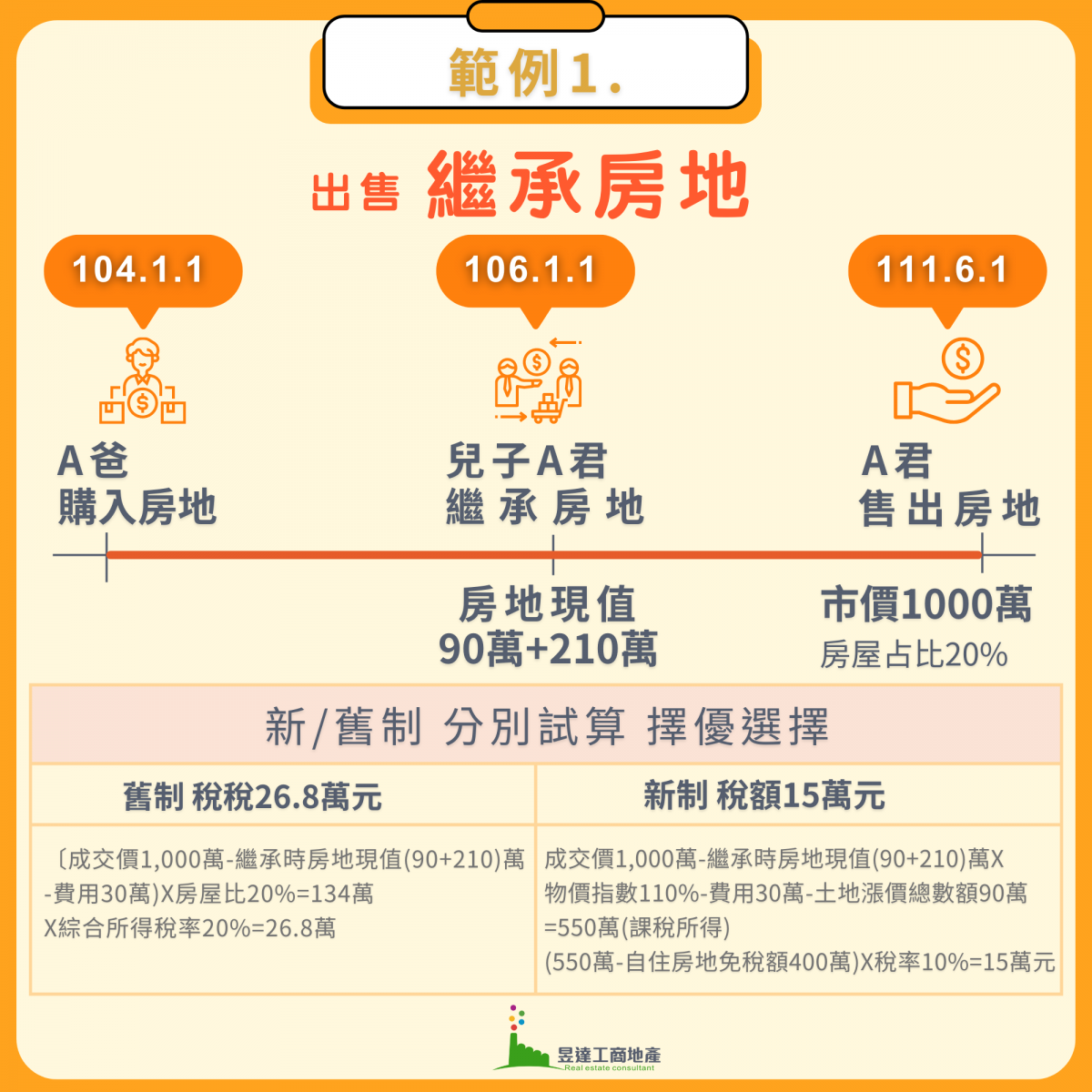

舉例說明

A君的爸爸在104.1.1購入房地後,於106.1.1過世,由A君繼承房地,嗣A君於111.6.1出售該房地,依前述規定,該房屋之交易所得應適用舊制課稅;惟因A君之父親設籍居住該屋有2年,加上A君繼承後亦設籍並居住5年多,合計超過7年,已連續滿6年,且皆符合「自住房地條件」,故A君出售房地之交易所得亦可選擇改採新制申報房地合一稅。

舉例說明

甲君之父於105.6.1取得房地之所有權,而甲爸107.8.1死亡,甲君即繼承取得房地,繼承時之房屋評定現值及公告土地現值分別為30萬及70萬。

甲君復於108.10.1將房地贈與其配偶乙君,嗣乙君於111.10.30以總價400萬將房地出售。

因甲君係於107.8.1繼承取得該房地並於108.10.1贈與配偶乙君,於申報房地合一稅時,其持有期間得將甲爸(即被繼承人)之持有期間合併計算,故持有期間(105.6.1至111.10.30)。

舉例說明

使用繼承或贈與取得房產,可以利用其贈與稅、遺產稅「節稅」,但仍須留意繼承、贈與售出是以房地「現值」當成本,很可能導致省了遺產、贈與稅、卻多了房地合一稅。

但若是2年內換屋,仍可利用重購退稅,將房地合一稅退回。

另外,沒有要售屋就不會有上述房地合一稅的問題。

以下是3種取得的優點與注意事項

▶買賣

⭕優點

▹土增稅可用自用稅率10%

▹可以移轉房產給指定家人

⚠須注意

▹需有實際金流紀錄

▹需向國稅局申報二親等買賣

▶贈與

⭕優點

▹每人每年有244萬免稅額

(如圖示,父母各贈與小孩)

▹可以移轉房產給指定家人

⚠須注意

▹短期出售,房地合一稅較高

▹土增稅僅適用一般稅率20%-40%

▶繼承

⭕優點

▹可善用遺產稅免稅額1333萬節稅

▹父母自住,持有期間得併計

(如圖示父母+個人持有期間各3年,已超過「自住優惠稅率「6年」)

⚠須注意

▹房產無法留給同一人

▹所有權人眾多時,易有爭端

.png)

參考資料:僑馥建經。